ここではファンドについて解説したいと思います。ファンドには「インデックスファンド」と「アクティブファンド」がありますが、長期の資産形成にはインデックスファンド一択です。

ファンドとは

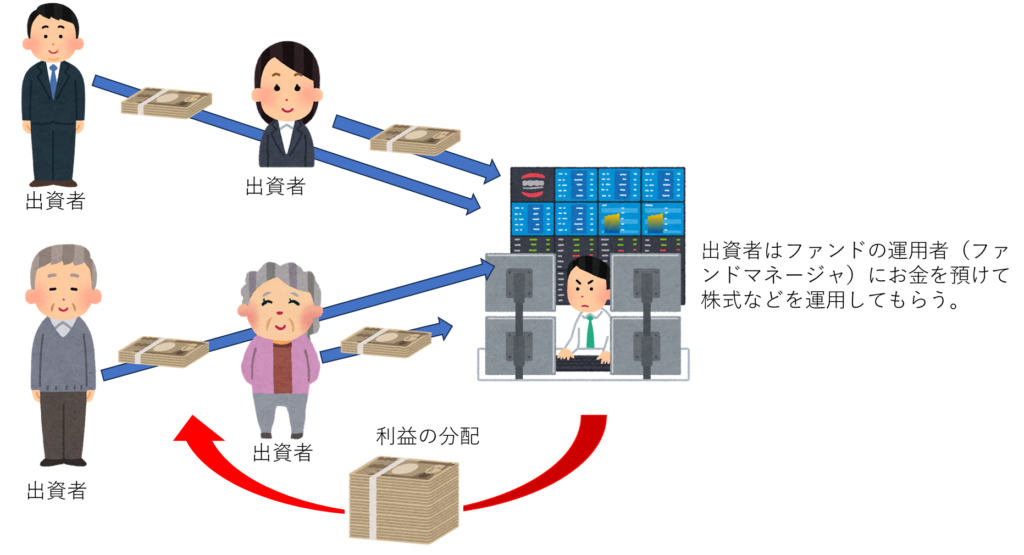

ファンドとは出資者から資金を集めて、その資金を運用者(ファンドマネージャ)が株式、債券、不動産など様々な資産に投資するものです。投資信託とも言われますが投資信託はファンドの一種です。この投資で儲けが出た場合は投資家に還元されます。ファンドマネージャは出資者から手数料として信託報酬を受け取ります。ファンドは株式、債券、不動産などの様々な資産に投資を行いますが、ここでは株式のみに投資されるファンドについて説明します。

我々個人がファンドを買うメリットは、複数の銘柄に分散投資できることです。分散投資するとリスクを小さくなります。個別株だけの購入ではリスクが大きすぎるのです。リスクとは、危険という意味ではなく、株価の値動きの幅のことです。リスクを小さくすることで安定した投資を実現させることができます。儲けであるリターンについては分散投資したからといって小さくなる訳ではありません。詳しくは以下をご覧ください。

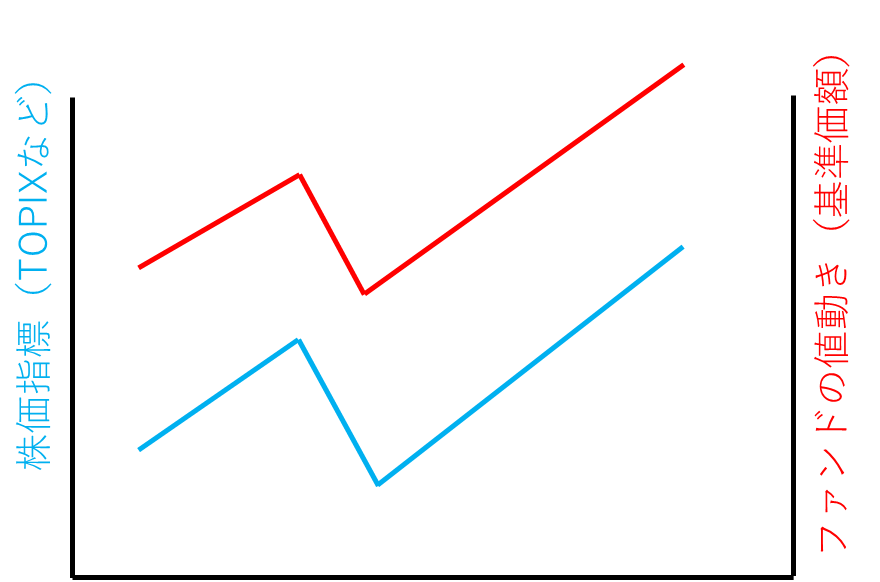

ファンドには様々なものがありますが、運用方法で分類するとインデックス型とアクティブ型があります。インデックス型はTOPIXやS&P500などといった市場指数に連動するファンドです。アクティブ型は投資のプロが個別の株を選定して市場平均を上回るリターンを目指す投資信託です。インデックスファンドとアクティブファンドを順に説明します。

インデックファンドの詳細

インデックスファンドは、特定の株価指数の動きに追跡するように設計されたものです。 インデックスファンドの原理としては、特定の株価指数の構成銘柄の株式を指数と同じ比率で買い付けすることで実現されます。こうすれば指数と同じ値動きとなります。ただし、現在のインデックスファンドではすべての銘柄買わなくても、先物などを使うことで株価指数と同じ値動きを実現できるようになっています。

インデックスファンドは、次に説明するアクティブファンドと比較して、運用コストが低いことに特徴があります。これは、インデックスファンドがファンドマネージャ自ら考えて株式を売買する必要がないからです。株式の売買は機械的に行われます。それゆえ、インデックファンドは基本的にどの運用会社のものを選んでもパフォーマンスはほとんど変わりません。このことから我々がインデックスファンドを買うときは、手数料である信託報酬の手数料を低いものを選ぶべきです。信託報酬は0.5%の以下ものが候補です。(0.1%台のものがたくさんあります。)

以下にインデックスファンドで利用される市場指数についていくつか紹介します。

TOPIX

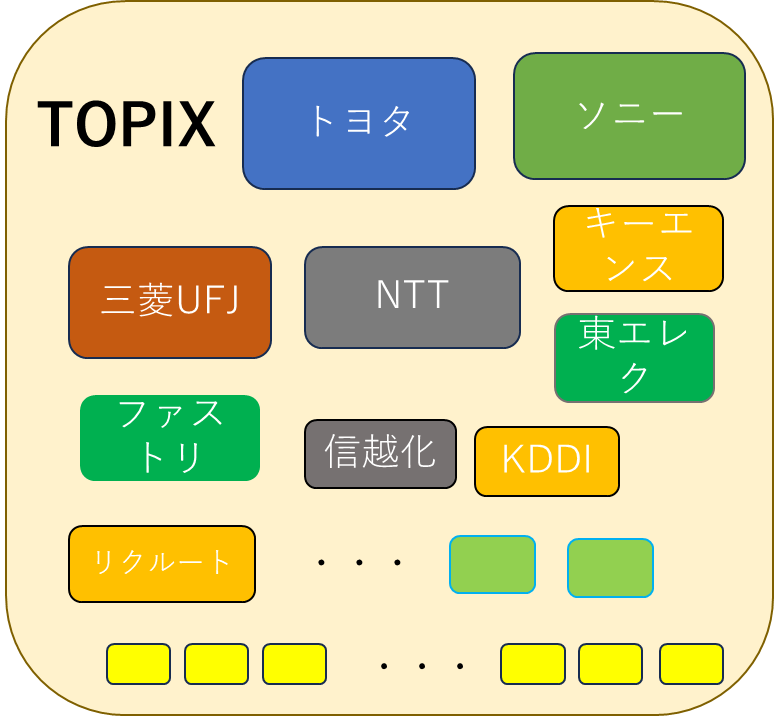

TOPIX(東証株価指数)は、東京証券取引所(東証)の第一部に上場している全ての国内企業の株価を基に算出される市場指数です。TOPIXは、各上場企業の時価総額を基に計算され、日本市場全体の動きを反映しています。計算には時価総額加重平均方式が用いられています。TOPIXは時価総額が大きい会社の株価変動ほどが指数に大きな影響を与えます。時価総額とは「株価×発行株式数」です。基本的には会社の規模が大きくなるほど時価総額は大きくなっていきます。TOPIXではトヨタが一番時価総額が高いのでトヨタの株価の動きがTOPIXの値動きに最も影響を与えるということです。

日経平均(日経225)

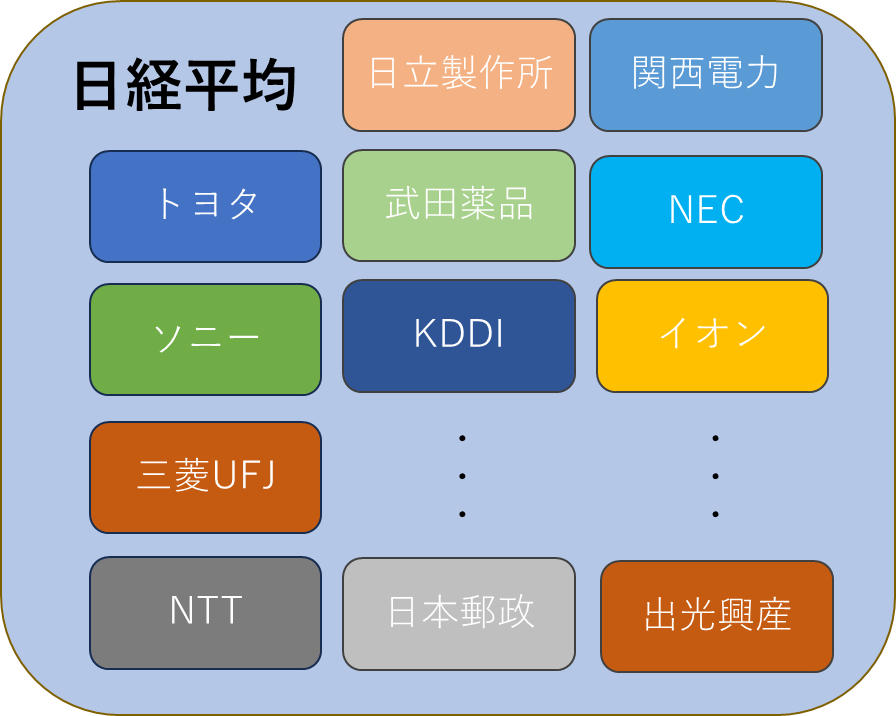

日経平均は、日本経済新聞社が算出する別の主要な株価指数です。日経平均は日本の代表的な225社の株価を基に算出されており、TOPIXとは算出方法や対象銘柄が異なります。日経225の指数の計算は単純平均方式を採用しています。指数の計算の仕方は、時価総額加重平均よりも単純ですべての会社の株価を足して会社数で割るだけです。TOPIXと比較すると時価総額が低い会社でも指数に与える影響は大きいと言えます。

S&P500

S&P 500(Standard & Poor’s 500)は、アメリカ合衆国の株式市場を代表する株価指数の一つで、アメリカの大手企業500社の株式を対象とした株価指数です。これらの企業は、アメリカ経済のさまざまなセクターを代表しています。対象企業の時価総額を基に算出されており、時価総額加重平均方式が採用されています。TOPIXは日本の株式の時価総額加重平均ですが、S&P500はアメリカの株式の時価総額加重平均と考えても良いでしょう。(厳密には500社程度に限定されているためTOPIXの全企業とは違います。)

ナスダック100

ナスダック100は、NASDAQ市場に上場している非金融セクターの100の大手企業の株価指数です。時価総額平均加重で計算されます。ナスダック100は主にアルファベット、マイクロソフトなどはハイテク・IT関連企業で構成されていますが、消費財、ヘルスケア、通信など他のセクターの企業も含まれています。S&P500よりもリターンが大きいと言われていますがその分リスクも大きいです。

全世界MSCIオールカントリーワールドインデックス (MSCI All Country World Index, ACWI)

MSCI ACWIは、先進国および新興国市場を含む、世界的な株式市場のパフォーマンスを反映した指数です。計算は時価総額加重平均で計算されます。この指数には世界中の約3,000社の銘柄が含まれています。地球を代表する株式のインデックス指標と考えて良いでしょう。いわゆるオルカンと呼ばれる全世界株式のファンドはこのMCSI ACWIに連動するものが多いです。

アクティブファンドの詳細

アクティブファンドとは、ファンドマネージャが積極的な投資戦略を用いて市場平均のリターンを上回ることを目指す投資手法を指します。ファンドマネージャは、市場の動向を分析し、銘柄選択、タイミング、セクター配分などに関して積極的な判断を下します。

アクティブファンド運用は相場の流れや企業分析が必須で、投資専門家による管理が求められます。このため、インデックスファンドに比べて信託報酬が高くなります。高い信託報酬はインデックファンドよりも高いリターンを得られるのであれば許容できるというわけです。

アクティブファンドは、市場平均を上回るリターンを目指す投資家にとって魅力的な選択肢です。しかし、信託報酬が高いので本当に高い信託報酬に見合う成績をそのアクティブファンドが出しているのかは確認する必要があります。また、これまで良い成績であっても未来も同じ成績が得られるとも限らないことに注意する必要があります。

これまでのデータでは、残念なことにインデックスファンドに勝っているアクティブファンドは多くありません。以下のサイト(アクティブ対パッシブ)によれば、インデックス(参照指数)に負けている(アンダーパフォーム)している日本大型株のアクティブファンドは10年で82%となっています。実はアクティブファンドのほとんどがインデックスファンドに負けているのです。

投資理論である「現代ポートフォリオ理論」からもインデックスファンドが最善の投資先とされています。理論的にも投資家はアクティブファンドを買わずにインデックスファンドを買うべきですなのです。

また、こんな実験も過去にはなされました。「ウォール街のランダム・ウォーカー」によれば「目隠ししたサルが新聞の株式相場欄目がけてダーツを投げて銘柄を選び、それを組み入れて作ったポートフォリオも、専門のファンド・マネジャーが運用する投資信託(アクティブファンド)も、結果はさして変わらない」そうです。詳しくは以下に書いてありますので興味がある方はお読みください。同書はテクニカル分析やファンダメンタルズ分析には否定的でインデックスファンドを推奨しています。有名な本で参考になりますのでぜひ手にとってみてください。